個人事業主・フリーランスとして働いている方であれば、一度は「青色申告」というワードを聞いたことがあるのではないでしょうか。 ですが、「青色申告」についてよく知らない方もいらっしゃると思います。

今回は、青色申告とはいったい何なの?しなきゃいけないの?そんな皆さんの疑問を解消できるよう、青色申告についてご紹介していきます。

1.青色申告とは?しなきゃダメなの?

青色申告とは、

1/1~12/31までの1年間の収入から支払うべき所得税を確定して国に申告する「確定申告」の種類の一つですが...

青色申告はしなくても問題ありません!!

ですが、確定申告は必ずしなくてはいけません!

こんな人は青色申告した方がいいかも!

収入が多い人

経費の申請や設備の購入がある人

では、青色申告をするどんなメリットとデメリットがあるのでしょうか?それぞれご紹介していきます。

メリット

支払う税金が安くなる!

- 年収から最大65万円を控除することができる

- 赤字分の金額を翌年以降、最大3年間繰り越すことができる

- 経費として認められる範囲が広がる

例:年収280万円(独身/経費なし)

青色申告をしていると、約95,000円/年の節税になります!

デメリット

手続きがとても面倒くさい

- 申告をするために事前に届出をする必要がある

- 記帳方法が細かい(複式簿記)

- 必要な帳簿の種類が多い

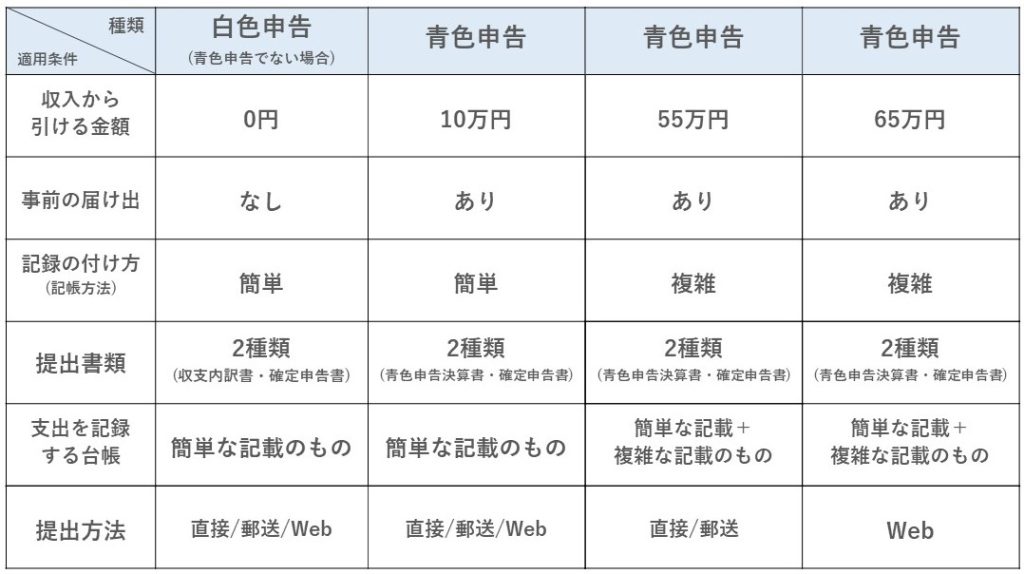

上述したように、青色申告の大きなメリットは最大65万円の控除が受けられる点ですが、記帳方法や提出の仕方などによって10万円・55万円になる場合もあります。

下の表にざっくりと各条件をまとめてみました。

私見です!

・収入が少ない人や手続きの負担を減らしたい人

比較的手続きが簡単なので、表左側の白色申告と青色申告10万円控除がおすすめ!

・控除金額は大きくしたいが、手間はかけたくない人

表右側のWeb提出の必要がない青色申告の55万円控除がおすすめ!

65万円控除との違いは提出をwebでするかどうかですが、Web提出のためには事前の準備が必要です。

Webの申告と紙の申告で控除金額は10万円の差がありますが、例えば年収が280万円(独身/経費なし)の場合、

支払う税金は年間で約20,000円なので、この金額をどう考えるかですね。

2.青色申告のやり方

ここまで読んでいただいて、青色申告したい!という方は、ぜひ申告の流れや方法もあわせて読んでみてください。

日々のお金の流れを記録し、2つの書類を作成して提出する!

①事前に税務署に「所得税の青色申告承認申請書」と「開業届」を提出する

提出期限は、青色申告をしたい収入がある年の3/15まで、1/16以降に開業した人は開業から2カ月以内までに

提出する必要があります。

※「開業届」は個人事業主として確定申告をするのが初めての場合のみ提出が必要

②日々の支出や収入など、事業で発生した金銭のやり取りを記録(記帳)する

記録の付け方

・簡単ver(単式簿記):お金の動きを増減の視点のみで記録する→10万円

・複雑ver(複式簿記):お金の動きを複数の視点から記録する→55万円・65万円

※確定申告時には、記録をつけた帳簿自体の提出は必要なし

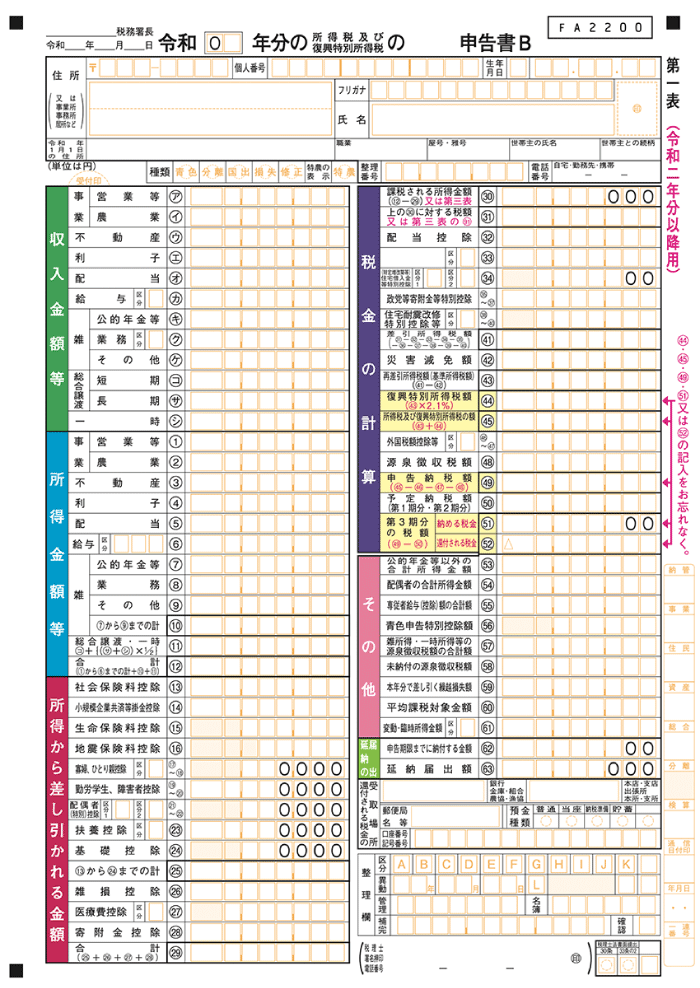

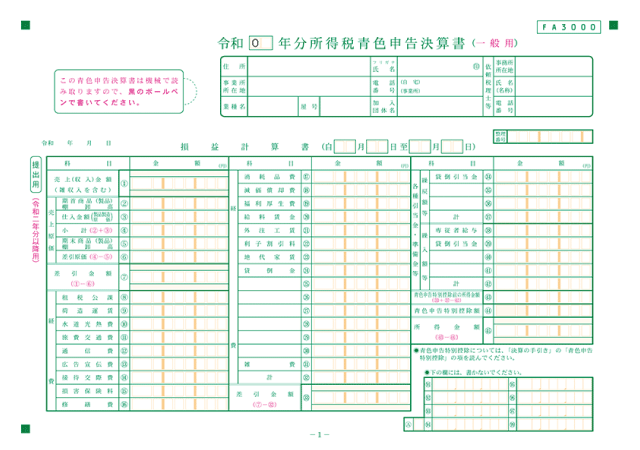

③確定申告書Bと青色申告決算書の作成

②で付けた記録を元に確定申告書Bと青色申告決算書を作成します。

確定申告書B

青色申告決算書

④税務署へ書類提出

・提出時期:毎年2月16日~3月15日の1ヶ月間

・提出方法:税務署に直接持っていく・郵送・e-Tax(WEB上で行う電子申告)

なお、令和2年度から、65万円の控除を受けるにはe-Taxでの申告が必要となりました。 e-Taxを利用する際には、事前に申請し、電子証明の取得や電子申告等開始届出書の提出や、認証のための機器購入が必要ですので注意しましょう。

(電子申請の詳細は コチラ)

3.【参考】どこまでが経費?青色申告で経費にできるもの

青色申告をする際に、収入から経費を引いて課税される金額を少なくすることができます。

経費が多いほど支払う税金は少なくなりますが、何でもかんでも経費にできるわけではありません。では、どこまでを経費として良いのでしょうか?

ここでは迷いやすい経費にできるもの・できないものをいくつかピックアップしてご紹介します!

〇 経費にできるもの

・電気料金

仕事で使用しているPCや照明などにかかる電気代も経費にできます。

・家賃

自宅を仕事場としている場合は家賃を経費にできます。

・通信費

インターネットの回線費用等だけでなく、初期工事費や携帯の利用料、切手代や送料なども通信費になります。最近ではZoomなどのオンライン打ち合わせ等も増えていると思いますが、そういったアプリやWebツールが有料の場合は通 信費として経費にできます。

・本や新聞代

仕事に関係する本や新聞の購入費は経費にできます。

・カフェ代

仕事の打ち合わせで利用した場合はもちろん、一人で作業のために入った場合でも、経費にすることができます。

・慶弔金

取引先に対するご祝儀や香典などの慶弔金は経費にすることができます。

× 経費にできないもの

・福利厚生費

福利厚生は従業員のためのものであるため、個人事業主は福利厚生費を経費とすることはできません。

・所得税・住民税

事業者自身にかかる税金は、仕事での必要経費ではないため経費にすることはできません。

・健康診断費

個人事業主の場合は、本人の健康診断費は経費にすることはできません。

見極めのポイント!

指摘を受けたときに関係性を説明できるか

カフェでの飲食代などのように、経費になるのか判断が難しい経費については、事業との関連性を客観的に説明できるかがポイントです。

収入に対して経費が高すぎないか

事業規模や収入に対して経費が多すぎると、指摘を受けることがあります。例えば、年収100万円の個人事業主が、月に数万円の接待費を何度も計上していたら怪しまれて当然です。一般の常識の範囲内かという視点も重要なポイントです。

自分のための支払いではないか

個人事業主は、自分のための支払いを経費とすることはできません。

(例:所得税・住民税、健康診断費)

経費にするには、必ず証拠となる領収書やレシートを受け取り保管しておきましょう!

4.まとめ

今回は個人事業主やフリーランスの方向けに、青色申告についてご紹介しました。

青色申告は必須ではないが、節税効果を高めたい方におすすめ

収入が少ない人や手続きの負担を減らしたい方は白色申告で問題なし

経費は仕事との関連性を説明できるものであればOK!

青色申告をすると大きな節税対策となりますが、申告するまでの手続きは複雑かつ手間がかかるため、

流れや必要書類等、事前にきちんと調べて用意をしておくことが大切です。

ですが、青色申告が難しい人は無理せず簡単な方法で確定申告をするようにしましょう。